5月30日,北京奕斯伟计算技术股份有限公司(以下简称“奕斯伟计算”)正式向港交所递交招股书。这是半年内,董事长王东升带队冲刺的第二个IPO。早在2024年11月29日,西安奕斯伟材料的科创板IPO就已经获正式受理。

奕斯伟计算作为一家聚焦智能终端和具身智能两大核心应用场景的企业,近年来在RISC-V计算架构领域取得了显著进展。公司通过构建高效开放的软硬件平台,为客户提供具有竞争力的系统级解决方案,业务覆盖全球100多家客户。

从招股书披露的财务数据来看,奕斯伟计算近年来营收虽有所波动,但整体保持增长态势,2024年营收达到20.25亿元。不过,公司仍处于亏损状态,2024年年内亏损为15.47亿元,这在一定程度上给市场带来了对其未来股价表现的担忧。

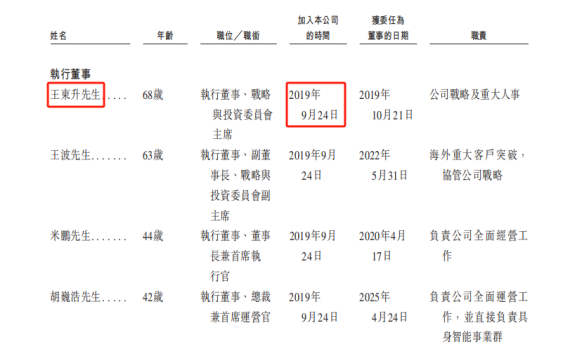

尽管面临亏损,但奕斯伟计算在技术研发和市场拓展上的投入持续加大,特别是在RISAA(RISC-V +AI)生态技术平台的构建上,展现了其强大的技术实力和创新能力。此外,公司管理层拥有丰富的行业经验和深厚的背景,如王东升被誉为“中国半导体显示产业之父”,其加入为奕斯伟计算的发展注入了强劲动力。

奕斯伟计算官网显示,截至目前,奕斯伟计算已成功推出50余款RISC-V主控产品,其智能座舱、智能控制、智能便携、智能办公、机器人等解决方案覆盖车载、物联网、通信、人机交互等多个领域。

招股书显示,奕斯伟计算在2020年至2023年之间完成四轮融资,累计融资额超过90亿元,每股成本也从0.43元增长至1.14元。其中包括10亿元的A轮融资,25亿元的B轮融资,25亿元的C轮融资以及30.26亿元的D轮融资。

按照长城战略咨询发布的2023年中国独角兽企业榜单,奕斯伟计算估值达到49.2亿美元,约合人民币353亿。

在王东升的带领下,奕斯伟经过四轮融资,背后已经站着IDG、君联资本、京东方、三行资本、博华资本等众多机构投资方。

股权结构方面,奕斯伟计算的单一最大股东集团由奕斯伟集团、奕理科技和奕想科技(员工持股平台)、奕明科技、王东升、米鹏、杨新元及刘还平共同组成。奕斯伟和员工持股平台合计持股31.55%;IDG通过博芯创成、博思纵横及博明伟业持股8.94%;京东方旗下芯动能持股5.78%;君联资本持股5.34%;国家产投基金二期持股5.16%;三行资本持股3.12%;博华资本持股2.93%。